2020年4月にこのブログで特集したATRの記事ですが、

ATRは任意の時間足のローソク足1本分の値幅を計ること以外にもポジションサイズやストップ値を

出すことにも使うことができます。

投資を始めた初心者はどのくらいのポジションサイズが適正か分からないことも多いため

ATRを使った具体的な方法でその問題を解決することができます。

この記事ではその方法を丁寧に、実例を交えて解説していきます。

ATRの基本

まずは復習として、ATRの基本を見ていきます。

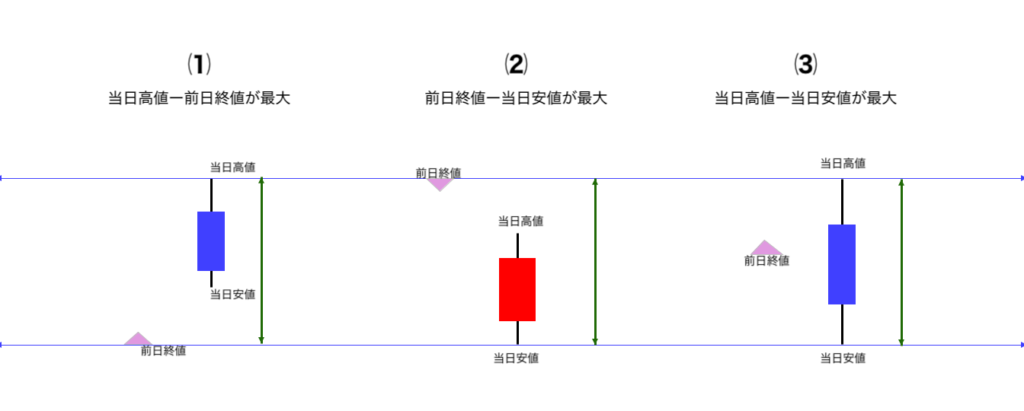

⑴当日の高値と前日の終値の差→当日の高値-前日の終値

⑵前日の終値と当日の安値の差→前日終値-当日安値

⑶当日の高値と当日の安値の差→当日の高値-当日の安値

以上のうち、もっとも大きいものがTR

ATR=TRのn期間の指数平滑移動平均値

ATRの期間は14期間や20期間が一般的ですが、この記事では「20期間」で統一します。

ATRでポジションサイズを決める方法(準備)

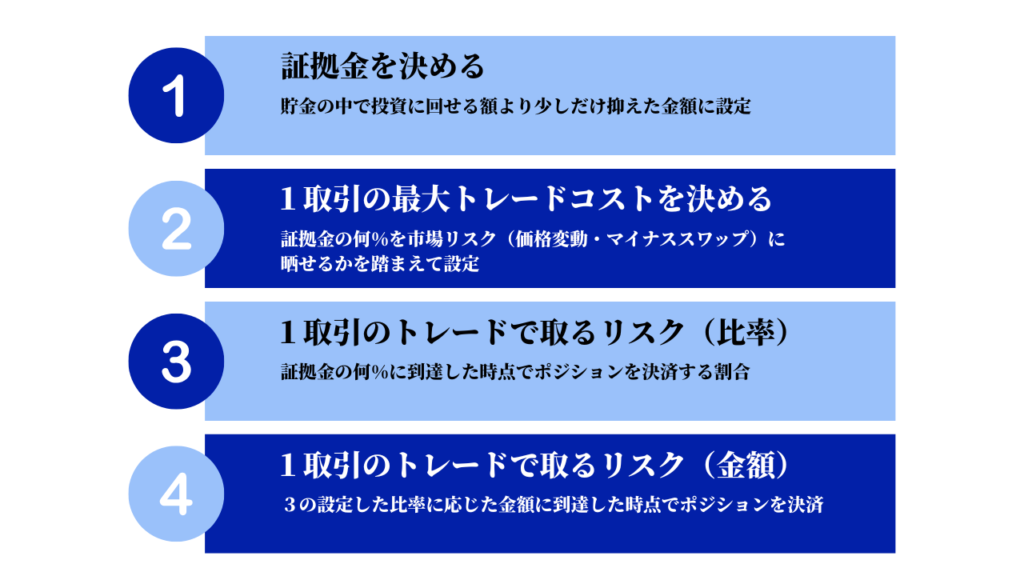

ATRでポジションサイズを決める流れはこちらです。

- 証拠金を決める

- 1取引の最大トレードコストを決める

- 1取引のトレードで取るリスク(比率)

- 1取引のトレードで取るリスク(金額)

1.証拠金を決める

まずは証拠金を決めます。

証拠金の決め方は、生活資金とは別に、貯金の中で投資に回せる額より、少しだけ抑えた金額にします。

ここでは100,000円をベースに考えます。

2.1取引の最大トレードコストを決める

トレードコストとは、証拠金の何%を市場リスク(価格変動やマイナススワップのリスク)に晒せるかです。

ここでは25%をベースに考えます。(25%以下で収まるように調整する)

3.1取引のトレードで取るリスク(比率)

損切りになった場合、証拠金の何%に到達した時点でポジションを閉じる(切る/決済する)割合です。

ここでは2%をベースに考えます。

4.1取引のトレードで取るリスク(金額)

3の設定した比率に応じた金額に到達した時点でポジションを決済する

上記で2%に設定したので、証拠金×2%=2,000円が該当します。

ATRでポジションサイズを決める方法(計算)

上記でポジションサイズを求める下準備ができたので、

ここからは実際に計算して1取引あたりのポジションサイズを計算していきます。

チャート:Dukascopy JapanのJForex4(日本の金融庁ライセンスあり)

ドル円チャートを例にロングポジションを持つ方向性で考えていきます。

この時点での各々の数値はこちらです。

ドル円:151.857

ATR:0.0948

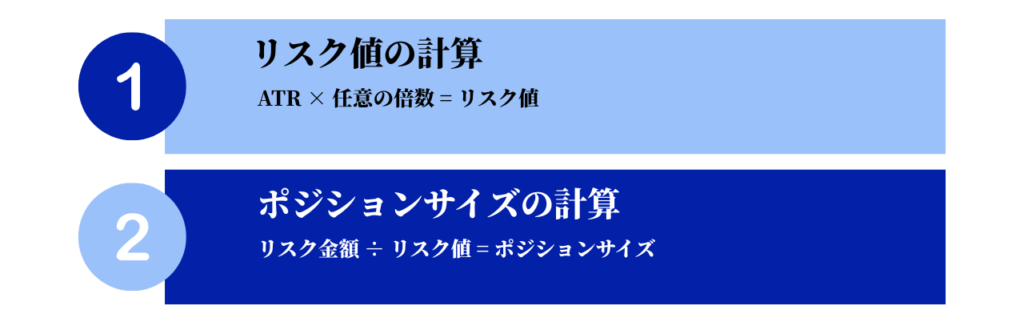

リスク値の計算

ここでATRの3倍の数値をリスク値として計算します。

2倍ならポジションを多く取るためリスクを取る型になり、

4倍ならポジションが少なくなるためリスクを抑える形になります。

この調整はトレーダーのリスク許容度によって異なります。

0.0948×3=0.2844

ポジションサイズの計算

リスク金額÷リスク値=ポジションサイズ

2,000(円)÷0.2844=7,032.3488(約7,000通貨)

以上の計算から、約7,000通貨が1取引あたりのポジションサイズになります。

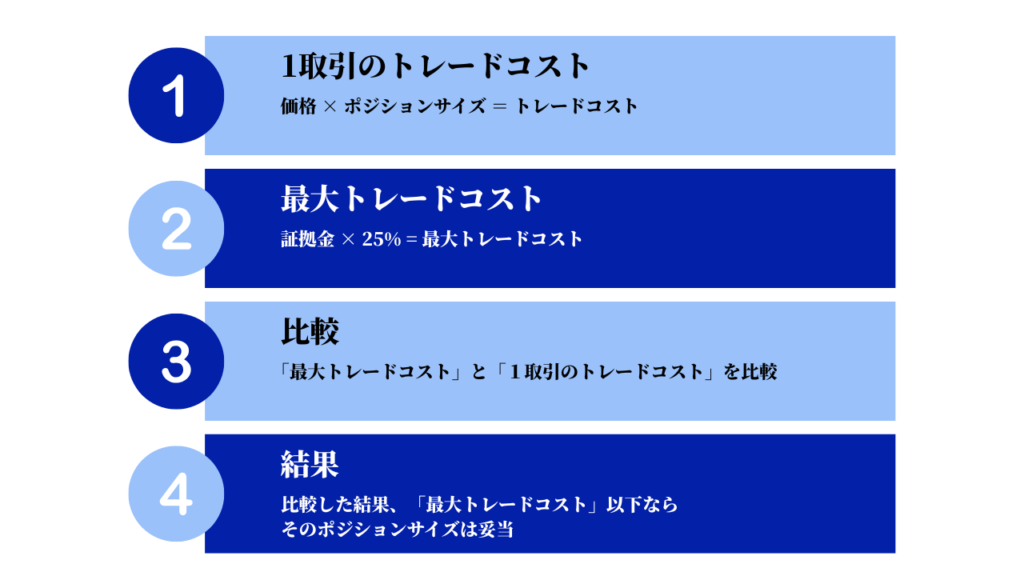

1取引あたりのトレードコスト

このポジションサイズが1取引あたりの最大トレードコスト以下であれば

そのポジションサイズは妥当ということになります。

1取引のトレードコスト

価格×ポジションサイズ=トレードコスト

ドル円:151.857(エントリー価格)

ポジションサイズ:7,000(通貨)

7,000(通貨)×0.01(円)=70(円/pips)

151.857×70=10629.99(円)

最大トレードコスト

証拠金×25%=最大トレードコスト

100,000(円)×25%=25,000(円)

比較

「最大トレードコスト」と「1取引のトレードコスト」を比較します。

25,000円と10629.99円のため、このポジションサイズ(7,000通貨)は妥当といえます。

結果

ドル円:151.857

ATR:0.0948

この時のポジションサイズは7,000通貨が妥当という結果が導かれました。

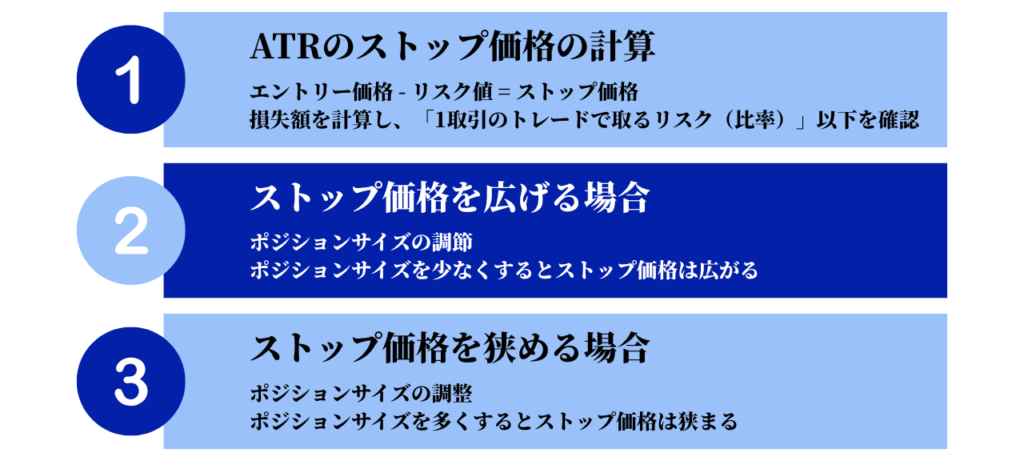

ストップの計算方法

ATRを使ったストップ(損切り)価格の出し方は

エントリー価格-リスク値=ストップ価格

151.857-0.2844=151.572

151.572が最初のストップロスとして設定する価格が導かれました。

この時の損失は

0.2844×7,000=1990.8(円)

証拠金100,000(円)の1.9%です。

前述した1取引のトレードで取るリスク(比率)2%以下です。

よって、28pipsの損切りになります。

ストップ価格を広げる場合

相場状況(ボラティリティ)に合わせてストップ価格を広げる場合は

ポジション量(ここでは7,000通貨)を調整します。

7,000通貨以下にすれば28pips以上のストップ価格で対応ができます。

つまり、半分の3,500通貨にすれば、損切り幅は倍の56pipsです。

デイトレードであれば十分な損切り幅になります。

ストップ価格を狭める場合

逆にポジション量を多くしたい場合は

ポジション量を増やして、ストップ価格を調整します。

14,000通貨にした場合、先ほどの倍のため損切り幅は半分の14pipsになります。

追加ポジションサイズを求める方法

ここでは価格が上昇し、さらにロングポジションを追加したい場合を考えていきます。

ドル円:152.0

ATR:0.1

※上記値は仮定

含み益を含む証拠金合計

152.00-151.857=14.3pips

14.3(pips)×7,000(通貨)=1,001(円)

100,000(円)+1,001(円)=101,001(円)

リスク値の計算

リスクを下げたいため、ATRの6倍でリスク値を計算します。

※ここでは6倍にしていますが、任意で構いません

0.1×6=0.6

1取引のトレードで取るリスク(比率&金額)

追加ポジションは反対に動いた場合を想定してリスクを抑えたいため

リスク値を2%の半分の1%に抑えて計算します。

証拠金×1%=1,010(円)

ポジションサイズの計算

リスク金額÷リスク値=ポジションサイズ

1010(円)÷0.6=1683

FXにおいては1,000通貨単位で発注するため、

ここでは1,000通貨とします。

1取引のトレードコスト

ドル円:151.60(エントリー価格)

ポジションサイズ:1,000(通貨)

1,000(通貨)×0.01(円)=10 (円/pips)

152.00×10=1,520(円)

最大トレードコスト

証拠金×25%=最大トレードコスト

101,001(円)×25%=25,250(円)※四捨五入

比較

「最大トレードコスト」と「1取引のトレードコスト」を比較します。

25,250円と1520円のため、このポジションサイズ(1000通貨)は妥当といえます。

結果

ドル円:152.00

ATR:0.6

この時の追加ポジションサイズ1,000通貨が妥当という結果が導かれました。

追加ポジションのストップ計算方法

追加ポジションのATRを使ったストップ(損切り)価格の出し方は前述のことと同じです。

エントリー価格-リスク価格=ストップロス

152.00-0.6=151.40

151.40が追加ポジションのストップロスとして設定する価格が導かれました。

この時の損失は

0.6×1,000=600(円)

証拠金101,001(円)の 約0.59%です。

前述した1取引のトレードで取るリスク(比率)1%以下です。

よって、60pipsの損切りになります。

まとめ

- 証拠金を決める

- 1取引の最大トレードコストを決める

- 1取引のトレードで取るリスク(比率)

- 1取引のトレードで取るリスク(金額)

この下準備の計算をした後にATRの数値を使います。

ATRの数値を倍かけすることで「リスク値」を計算でき、

倍数を大きくすればリスク値は小さくなり、倍数を小さくすればリスク値が大きくなります。

この「リスク値」に「1取引のリスク金額」を掛けることで「ポジションサイズ」が求められます。

「証拠金」に自分が設定する「リスク許容度(この記事では25%に設定)」を掛けることで

「最大トレードコスト」がわかります。

「最大トレードコスト」と「1取引のトレードコスト」を比較し、

最大トレードコスト以下であれば、ポジションサイズは妥当と言うことができます。

このようにATRを使うと具体的な数値でポジションサイズやストップの値を出すことができ、

トレードコストの妥当性も認識できるため、リスク管理がしやすくなります。

この記事でATRの使い方をマスターして、取引のレベルアップを目指していきましょう!

コメント