ディ・ナポリ手法、4回目の記事は、方向性指標(Direction Index:DI)パワーパターンを解説します。

ここまで3回やってきましたが、覚える用語は少し多いですが、

言わんとしていることはなんとなく理解できると思います。

今回の方向性指標とは、トレンドを位置付けるために必要なエネルギーのことで

トレンドと方向性がかみ合っていればそのトレンドへ勢いづくかトレンド継続、

どちらかが反対方向に向いていれば反転/反発か反対方向へのトレンドが出てくる、というものです。

方向性指標にはフェイラーという大衆の間違いを利用した方法もあります。

今回もチャートパターンの基礎と実例を交えて解説していきます。

ディナポリの方向性指標(Direction Index:DI)パワーパターン

「最も難しいことは、方向性シグナルが出現するのを待つことだ」

ディナポリの有名な言葉ですが、ここで言う方向性とはトレンドのことではなく、

トレンドを促すためのパワー、エネルギーのことを言っています。

トレンドが上昇していても方向性が下を向けば、ポジションを閉じる機会になりますし

方向性がさらに下に傾けば下降トレンドが発生するかもしれない強い下落になります。

この方向性指標(Direction Index:DI)のことをパワーパターンと言います。

このパワーパターンの中で覚えておくと良いものを4パターン上げます。

パワーパターン1 ダブルレポ

昨日アップしたダブルレポはパワーパターンの1つです。

パワーパターン2 シングルペネトレーション

一昨日アップしたシングルペネトレーションも同様です。

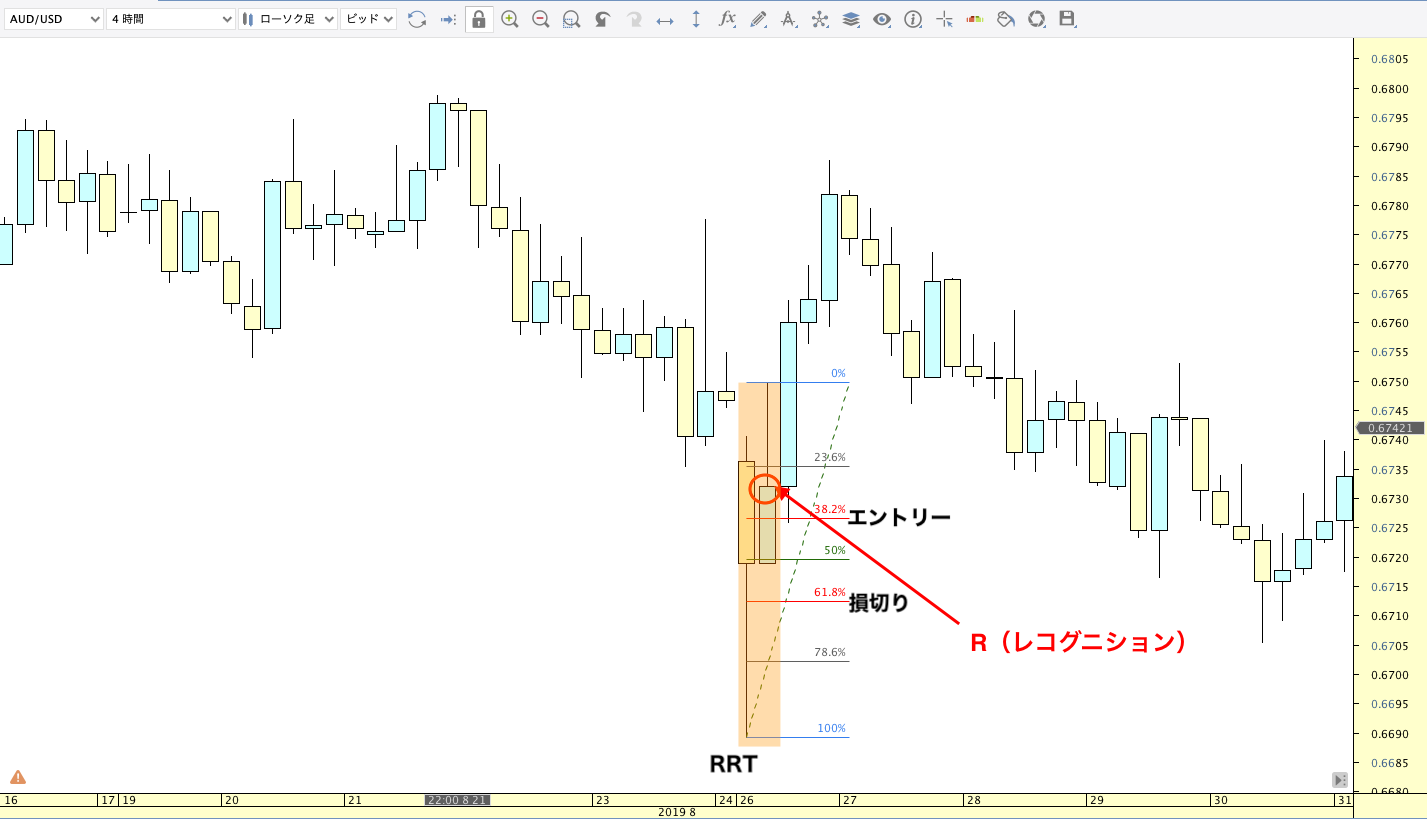

パワーパターン3 RRT(線路)

全ての時間枠で通用するのがRRT(線路)です。

それまでの動きと関連性のない状況で、急激に動くエクステンションの動きが

2本続くことを言います。

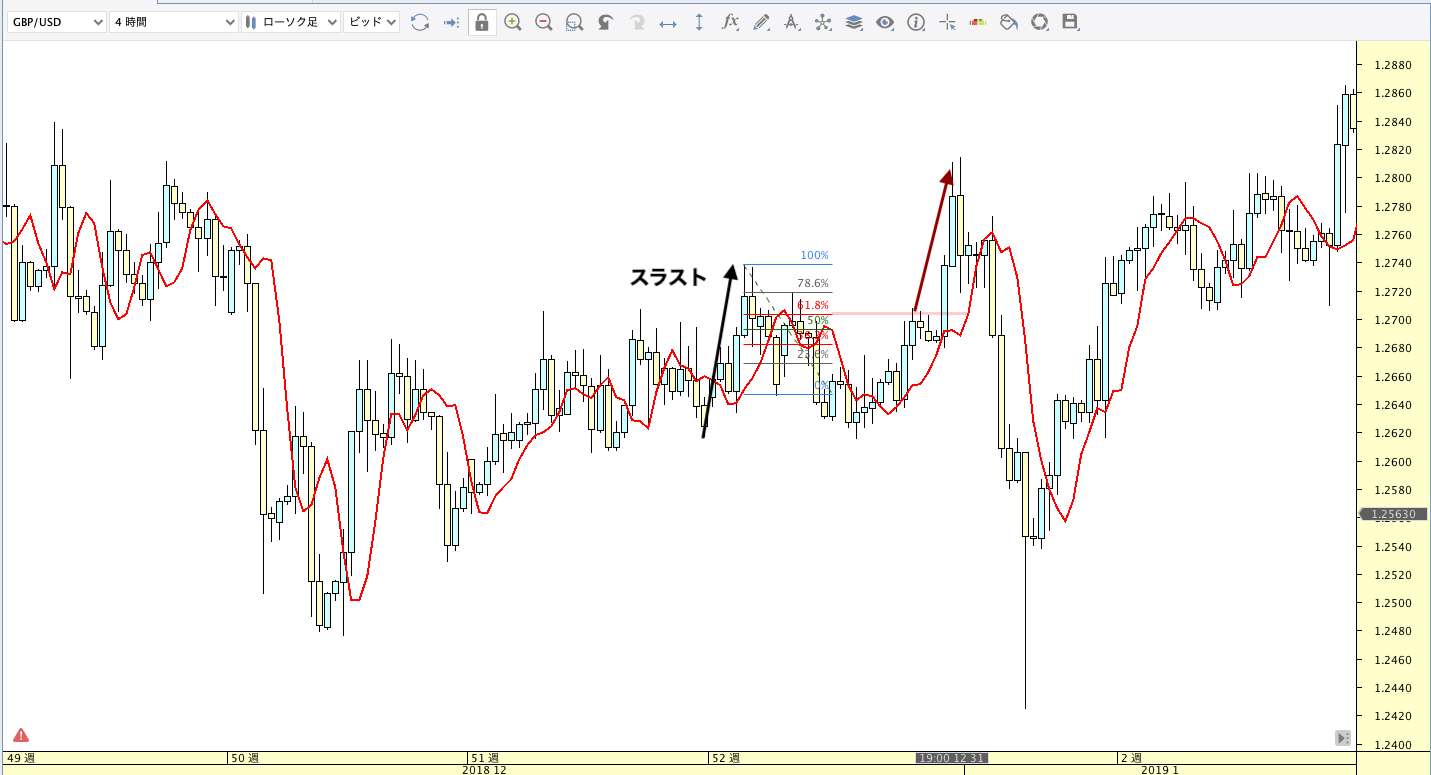

図では一気に下落後、急騰しています。

(この図だけだとわかりづらいですが、この急落前まではレンジ相場になっています)

この時、戻してきた終値を[R(レコグニション)]と呼び、

これを確認してからフィボナッチリトレイスメントを引きます。

R確認後にフィボナッチリトレイスメント[38.2%]でエントリー

[61.8%]が損切りラインとなります。

このようなチャートになったときはその後も強い動きが続くことが多く、

逆指値買い注文で仕掛けるのが良いとされています。

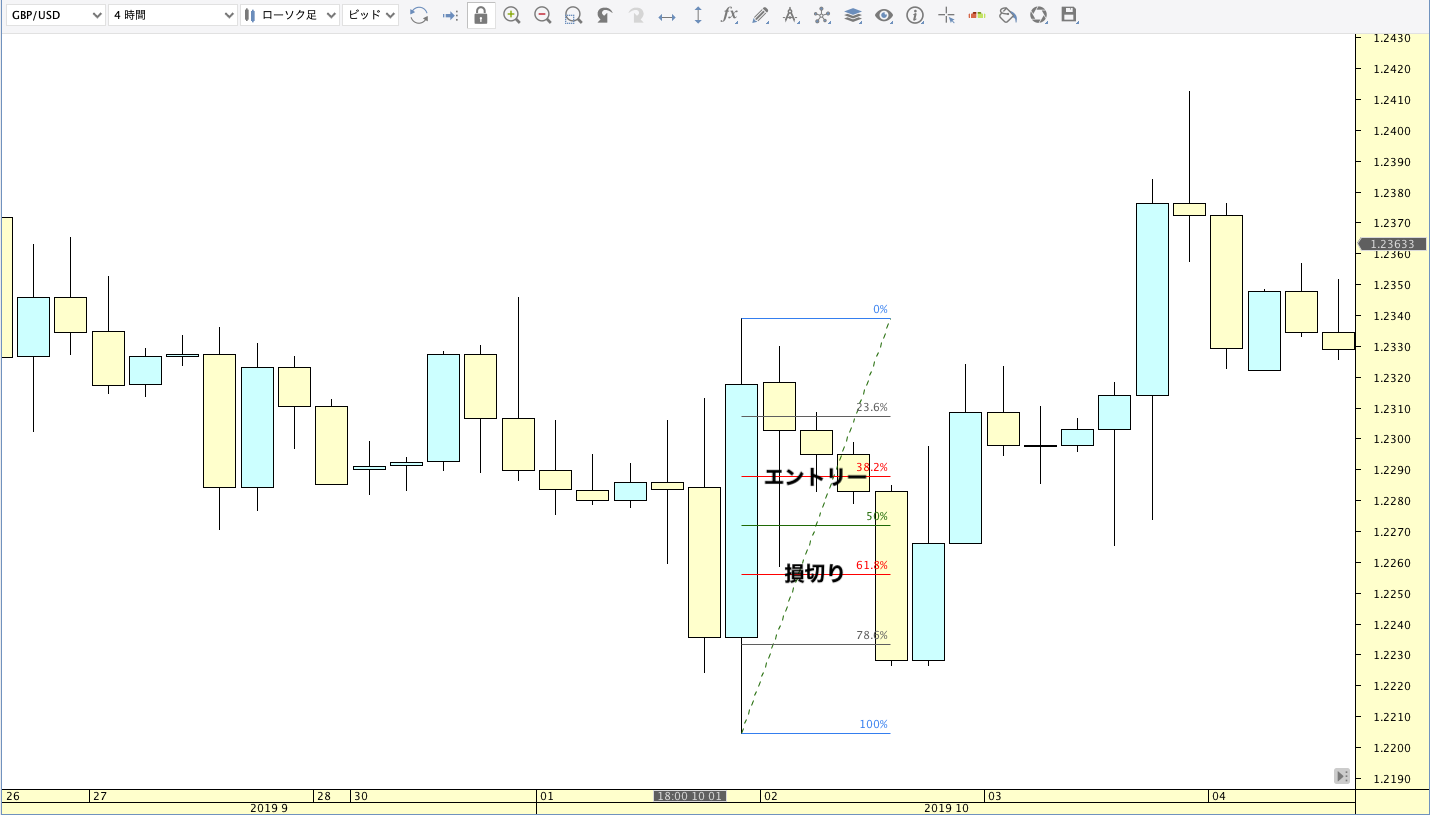

このRRTが出た場合は積極的に仕掛けるべきでですが、

以下のチャートのように失敗することや未確認のシグナルの状態では

失敗が多くなると言っています。

上図のように失敗することもあるため、上位足の動きも確認したいところ。

「時間枠のトレンド」を意識することで失敗する可能性を低くすることができるため

上位足のトレンドをしっかりと確認してから、このパターンで取引を検討しましょう。

パワーパターン4 パターンフェイラー

パターンフェイラー はその名の通り、パターンの失敗です。

ヘッドアンドショルダー(三尊天井)、逆三尊、ダブルトップ、ダブルボトムなど

典型的なパターンが崩れたときに、大口トレーダーがダマシを行う常套手段です。

この大口トレーダーに乗っていくのがパターンフェイラーの真髄です。

そのため、そのシグナルが発生しない限りは仕掛けません。

ディナポリ氏の方向性シグナルの考え方の背景には、

大衆についていくのではなく、こうした人たちが間違いを犯す時を見定めています。

多くのトレーダーは同じものを見て、同じ時にパニックになり、その動きに耐えられなくなって

手仕舞いします。(今のコロナショックのように)

この時に威力をはっきするのが、ディナポリ氏の方向性指標です。

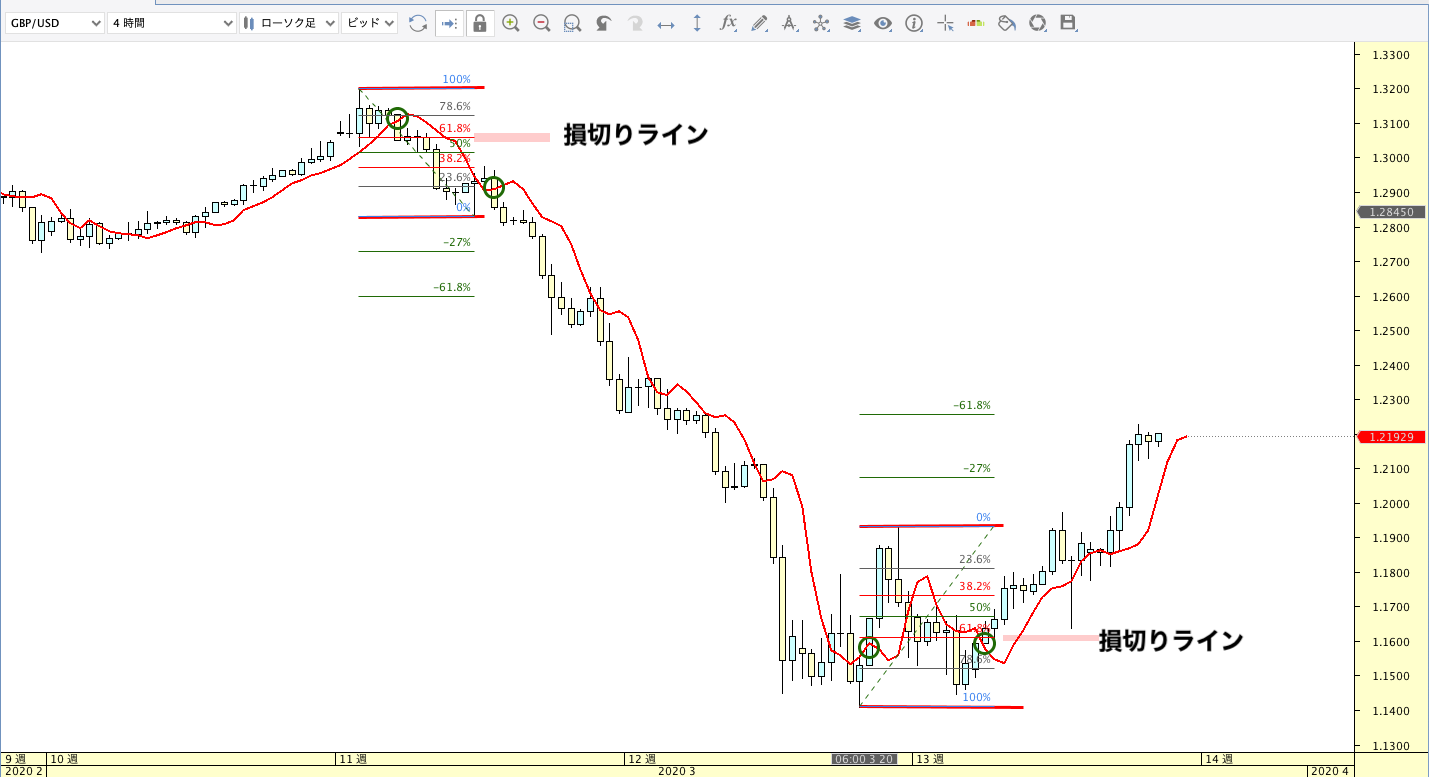

ダブルレポフェイラー

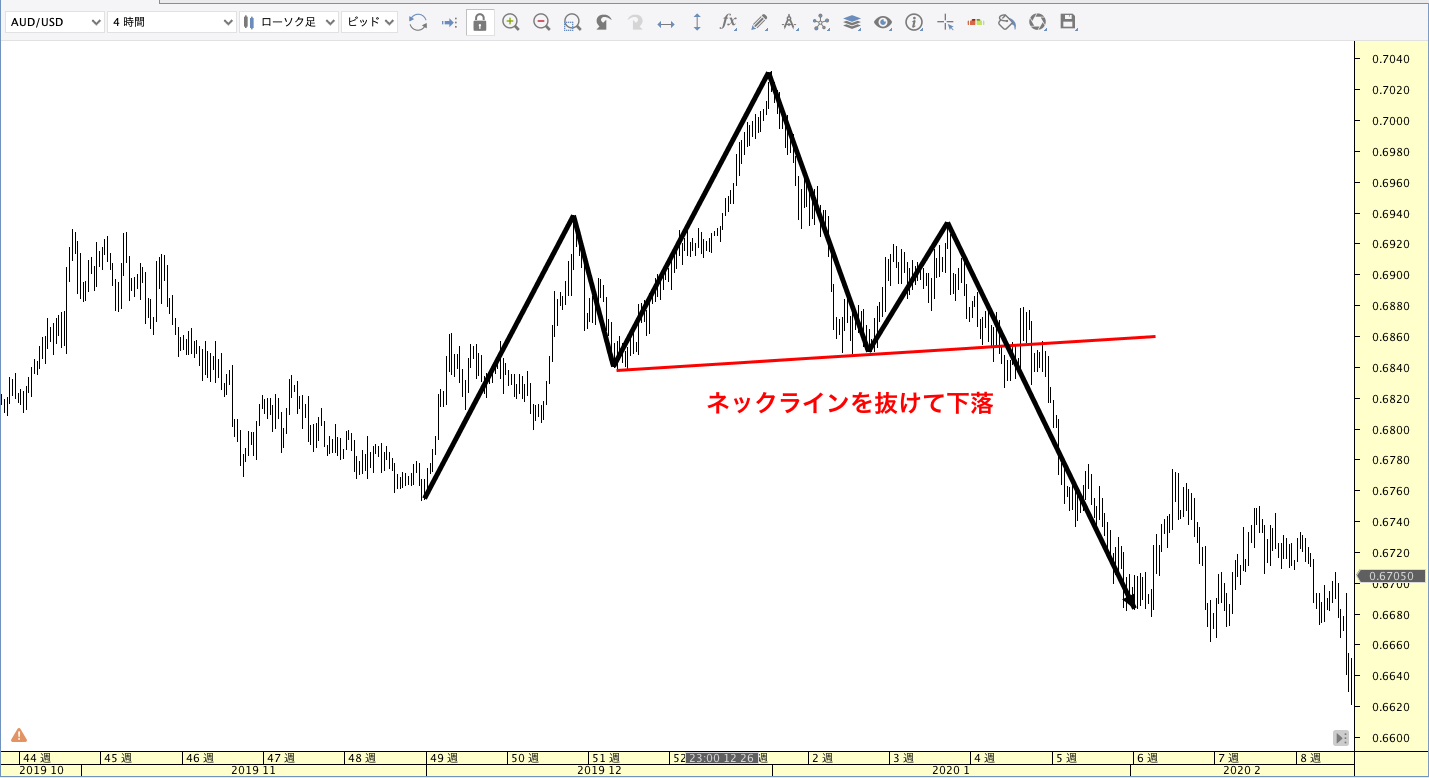

ヘッドアンドショルダーズフェイラー(三尊天井)

通常のヘッドアンドショルダーズはネックラインを抜けると下落し、

ダウントレンドへと変化していきます。

しかし下落した先のフィボナッチ水準(38.2%か61.8%)で下落が止められると

下げ止まってしまうことがあります。

その水準で下げ止まって反発してくることをヘッドアンドショルダーズフェイラーと呼び、

強い反発サインとなって上昇していきます。

利食い確定のポイントに条件はありませんが、シングルペネトレーションの

損切り水準を利確ポイントとする方がディナポリ手法には合います。

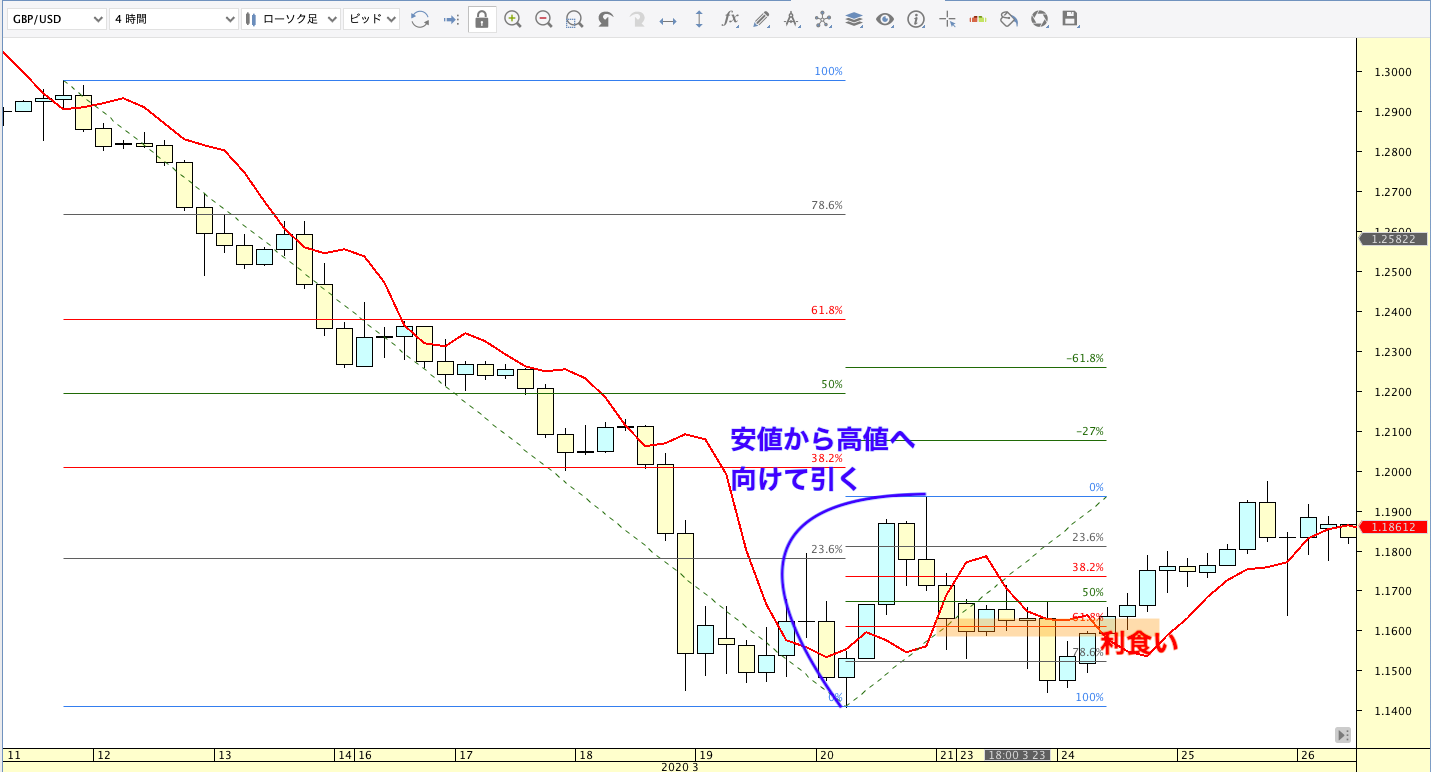

トライアングルブレイクアウトフェイラー(ウップス)

上図は典型的なブレイクアウト手法の1つで三角持ち合いからのブレイクアウトです。

トライアングルのサポート/レジスタンスラインのどちらかを抜けた方向に

通常は動いていきます。

このトライアングルのサポート/レジスタンスライン、

または通常のトレンドラインを引く基準の一貫性があるという前提になります。

一貫性があるか不安な方はこちらを参考にしてください。

GMMAを使ったライントレード/ビル・ウィリアムズ手法を組み合わせたトレード方法

値動きの山(トップ)と谷(ボトム)を見分けるのがとても簡単になる3つの方法(ワイルダーの定義、バランスライントレード、GMMA)

しかしトライアングルを抜けてもフィボナッチ水準(38.2%、61.8%)で止まると

上の例では下落ですが、動きが止まって反対方向へ向かっていくときがあります。

そのままその方向へ動き、上の例ではトレンドラインのレジスタンスを超えてくると、

この時点でフェイラーとなります。

このことをトライアングルブレイクアウトフェイラー(ウップス)と呼びます。

パワーパターンその他3種

パワーパターンには他に「ルック・アライクス」「ストレッチ」「ブィブスクワット」の

3種類がありますが、FXにはほとんど関係ないため省略します。

まとめ

パワーパターンを見つけた時間枠でトレード判断をしますが、

必ず上位の時間枠を見てトレンドと方向性指標を確認してからの方が

失敗する確率は低くなります。

特にフェイラーは上位の時間枠に反する形で出てから、上位枠のトレンド方向に向かって

動き出してくる可能性が高いからです。

そうでない場合は、下位の時間枠とトレンドと方向性が揃っていることを確認して

確度を高めた上でトレードすることをおすすめします。

次回は最後になりますが、[MACD+ストキャスティクス]の遅行指標を使った

トレンド判断などを解説します。

コメント

初めてコメントいたします

個人的には、原著よりわかりやすくまとまっていて、とても勉強になりました。

既読後色々しらべていて本サイトへたどり着き理解が深まりました。

ありがとうございます。

お答えいただけるかわからないのですが2つ質問させていただけないでしょうか。

解説いただいているチャート画面のヘッドアンドショルダーズフェイラーについてですが、38.2%または61.8%で反発し、再び上昇するという点。こちらはエリオット波動の修正波が終わり、新たな波(3波目以降)に類似しているのかなと思っていますがこの理解は正しいでしょうか?

ディナポリもエリオットもフィボナッチを使っておりますし、表現の違いはあれど見ている点は一緒なのかなと思いました。

また、実際に相場を観察していると、38.2%に触れずに再度上昇(継続の上昇)が起こることもしばしばあるかと思います。

38.2%で待ち構えていても相場上そのプライスまで戻ってこなかったり、待ちすぎてチャンスロスなんていうことも実際あるのかなと思うのですが、その際は何か別の基準でエントリー判断などされているのでしょうか?

何卒お答えいただけましたら幸いです。

コメントと嬉しいメッセージありがとうございます!

そのようにおっしゃっていただき、数回に渡り書いた甲斐がありました!

1つ目の質問ですが、そのような解釈です。

エリオット波動ではこの修正波のパターンは、フラットパターンの1種です。(C波がA波を追い越してしまうパターン)

下落と見せかけて、実はまだトレンドを続けた動きになります。(上位足でMAを見ながらだと理解が深まります)

2つ目の質問ですが、フィボナッチも万能ではありません。

むしろ、値動きの半値分が大きく動きに影響を与えています。

この半値分、と言うのは水平に見た時と斜め(右斜め下、右斜め上の両方)で見た時という意味です。

斜めで見た時の半値分が実は水平で見た時の38.2%や61.8%戻しというケースがあります。

エントリーの基準は最新の記事などを読んでいただくと分かるかと思いますので

ぜひブログトップページの記事から読んで見てくださいね!

返信いただき誠にありがとうございます。

質問に快くお答えいただき、とてもうれしかったです。

プラス、特性や関連したお話まで本当にありがとうございます!

さらっとご教示いただけましたが、ものすごい情報ですね

私は水平ラインとMAが判断の主だったのですが、思い当たる節があります。

大変ありがたいです

AKIRA様のHPを拝見して、エリオットに強い関心を持ちました。いままでは考え方として勉強したことはありましたが「手法に取り入れる・判断基準として研究」したことはなかったので、自習とブログを何度も拝見して深めていこうと思います。

「過剰な戻し」・「至らない戻し」もあるマーケットの中で、これ以上は高確率で戻らないと思えるように勉強しようと思います。

ありがとうございます^^