RSI(Relative Strength Index:相対力指数)は、

買い手と売り手の強さを相対的に評価するテクニカル指標です。

本記事では、RSIの 定義・計算式・見方・応用テクニック(ダイバージェンス、ストキャスティクス、

RSI、Ehlers Laguerre RSIなど) を、初心者にもわかりやすく解説します。

「RSIとは何か」「どう使えば勝率が上がるか」を把握したい方は、ぜひ最後までお読みください。

RSIが作られた背景と計算式

RSI(相対力指数)は、J. W. ワイルダー(Wilder)によって考案された指標で、

価格の上昇力と下落力を一定期間で比較し、買い勢力と売り勢力の強弱を相対的に示します。

この指標は、「どちらの勢力が強いのか?」を判断する指標として、

トレーダーの間では基本中の基本として用いられています。

元々、単純な「サイコロジカル・ライン(上昇日数 ÷ 総日数 × 100)」という考え方がありましたが、

日数だけでなく価格変動の大きさ(振幅)を無視している点に批判がありました。

上昇した日数しか計算していないため、下落した売り方の勢力については考慮していません。

例えば、10日間のうち上昇した日が9日間であるとき、サイコロジカルは90%です。

しかし最後の1日で9日間の上昇幅が打ち消されたとき、サイコロジカルの90%は大きく矛盾してしまいます。

そして、日数だけでなく、上の例のように価格の合計も含めなければ正確な買い方と売り方の勢力がわかりません。

これらを踏まえてワイルダー氏は考えました。

それがRSIの計算式です。

RSIの計算式は2種類あり、計算方法は同じですが、計算の中身が少し違います。

1本目の計算式

RSI=A÷(A+B)×100

A:n期間の値上がり幅の平均

B:n期間の値下がり幅の平均

2本目以降は以下のように算出します。

RSI = A’ ÷ ( A’+B’ ) × 100

A’:(前の足で計算したRSI×(n-1)+当日の値上がり幅)÷n

B’:(前の足で計算したRSI×(n-1)+当日の値下がり幅)÷n

例)n=14期間の場合

A’:(前の足で計算したRSI×13+当日の値上がり幅)÷14

B’:(前の足で計算したRSI×13+当日の値下がり幅)÷14

計算式を見れば分かると思いますが、

値上がり幅の平均と値上がり幅と値下がり幅の平均を割ることで

買い方の勢力と売り方の勢力を正確に割り出せるようになりました。

これがRSIというものです。

次はRSIの見方と考え方を解説していきます。

(期間は基本設定の14期間となります)

RSIの見方・判断基準

⑴70%以上は天井圏、30%以下は底値圏

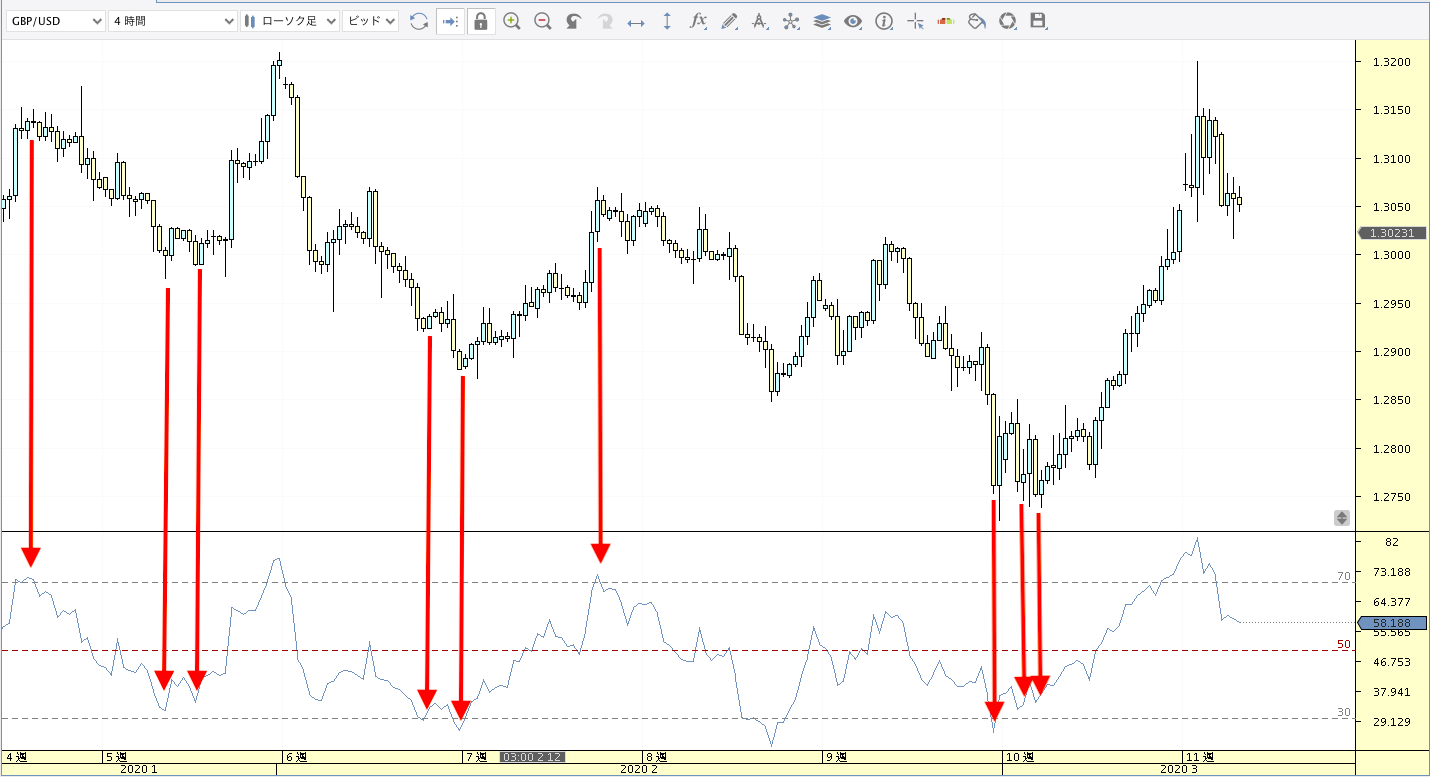

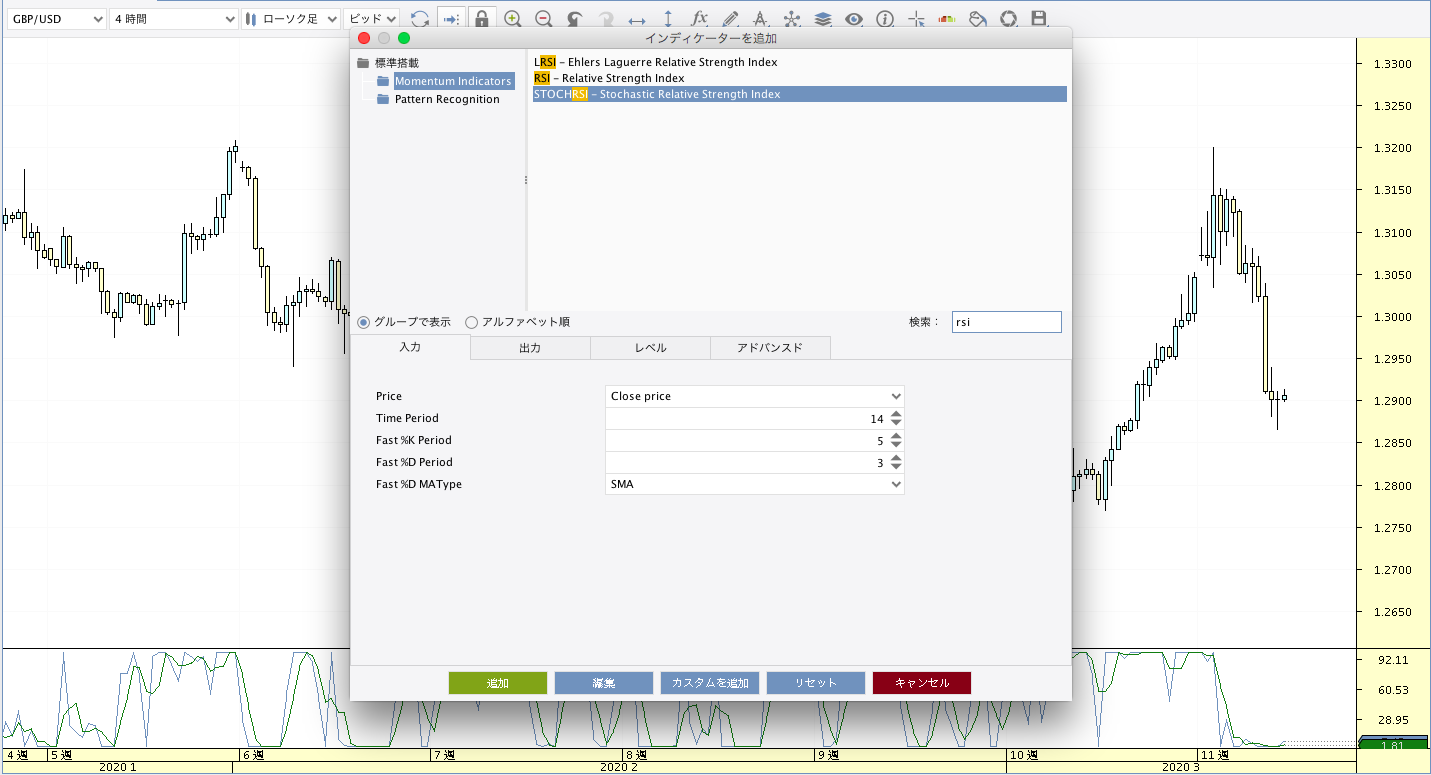

チャート:Dukascopy JapanのJForex4(日本の金融庁ライセンスあり)

世間では “RSI > 70% → 買われ過ぎ”、 “RSI < 30% → 売られ過ぎ” と捉えるケースが多いですが、

これは必ずしも正しいとは言えません。

実際には、相場の性質やトレンドの強さ次第で、RSI は 80% や 90%、

逆に 10〜20%付近まで到達するケースもあります。

そのため、“天井圏/底値圏” と呼べる範囲として捉えるのが現実的です。

⑵が70%付近で反転、または30%付近で反発すればトレンド転換

RSI が 70%付近で天井を打って反転、または 30%付近で反発する局面では、

トレンドの転換シグナルとして注目されます。

ただし、これだけで判断するのは危険なので、

必ず他の指標やチャートパターン、サポート/レジスタンスと組み合わせて使うべきです。

⑶価格の高値/安値更新と RSI のズレ

2枚のチャートを見てください。

価格が高値を更新しても RSI が高値を更新しない、または価格が安値を更新しても RSI が安値を更新しない現象は、隠れた転換サインと考えられます。

これは「買い圧/売り圧の伸び悩み」を示しており、トレンドの失速や反転の可能性を示唆します。

ダイバージェンスとは違う形でのトレンド転換のサインとなります。

多くの本やブログ、サイトではこれをダイバージェンスと呼んでいますが、

本家のJ・W・ワイルダー氏は次の項目のことをダイバージェンスと呼んでいます。

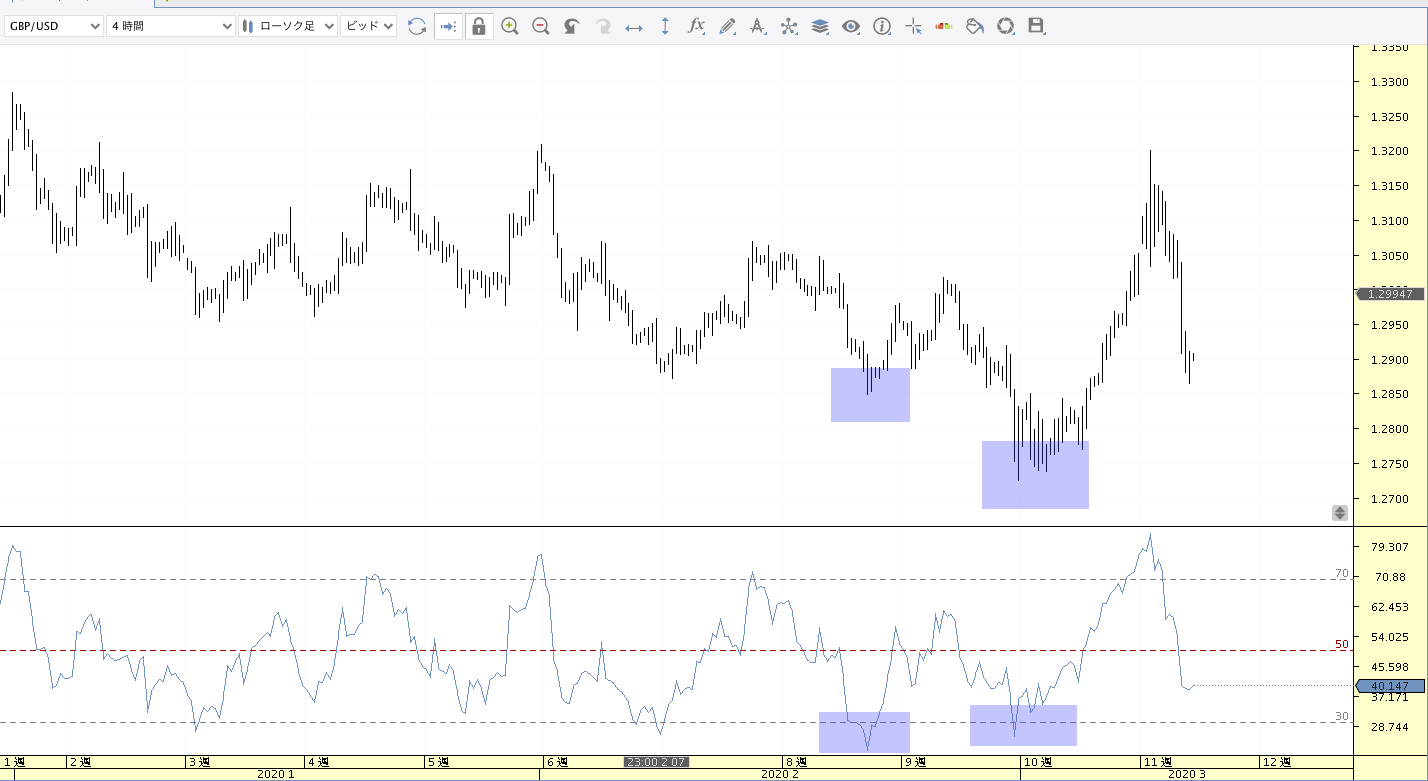

⑷ダイバージェンス

RSIの最も低い数値とその後にできる低い数値を結ぶライン。

RSIの最も高い数値とその後にできる高い数値を結ぶライン。

-

正のダイバージェンス:価格が安値更新している中で RSI は安値を更新しない

→ 上昇反転の可能性 -

負のダイバージェンス:価格が高値更新している中で RSI は高値を更新しない

→ 下落反転の可能性

ダイバージェンスは、トレンドの終焉や勢い低下を察知する強力な手がかりになります。

⑶と⑷の違いは何か

2つの違いがわかるでしょうか?

答えは1つの流れが終わっているかどうかです。

ダイバージェンスは1つの流れが終わるときに発生するものです。

厳密に言うとトレンドとは違います。(下位足を見るならトレンドと認識できる場合もあります)

⑶ではトレンドが終わる頃に出てくる転換サイン。

⑷では1つの流れが終わる頃に出てくる転換サイン。

説明のしやすさからトレンド転換という言葉を使ってしまいますが、

どちらも転換サインという枠で認識していただければ大丈夫です。

RSI の使い方・実践応用と注意点

他のテクニカル指標との併用

RSI 単体では誤シグナルも出やすいため、

移動平均線、MACD、EMA、チャートパターン等と併用するのが基本戦略。

時間足の選定

短期足だとノイズが多くなるため、中期〜長期足での RSI の傾向を重視するのがおすすめ。

トレンド環境を見極める

横ばいのレンジ相場では RSI の過熱感が当てになりにくいため、

トレンド中の強さ・弱さと組み合わせて判断するべきです。

価格とRSIのズレを確認

反転を確認するローソク足パターンや他の指標の裏付けを待つことが安全性を高めます。

ダイバージェンスを確認

1つの流れが終わる頃に出てくるダイバージェンスを現れたら反転/反発となるため

出現したらポジションを閉じるか、新たにポジションを開く準備をします。

まとめ

RSIはいかがだったでしょうか。

計算式は意外とシンプルで、計算する内容も簡単だったはずです。

巷で使われている70%や30%での買われ過ぎ、売られ過ぎという一般論だけに頼ると誤判断を招きやすいです。

また、価格と RSI のズレ(高値・安値更新の非同期)によるダイバージェンスだけでなく

ワイルダーがダイバージェンスと呼んだ1つの流れの最終局面に起きるダイバージェンスも

忘れずにチェックしておきます。

そういったことにも気を配れると、ラインを引く理由やポイントになり

その下位足での変化にも気付けたりするため、この辺りはまた記事にしていきます。

最後にRSIにも種類があと2つあるので、それを紹介して終わりにしたいと思います。

RSI と派生指標・応用系

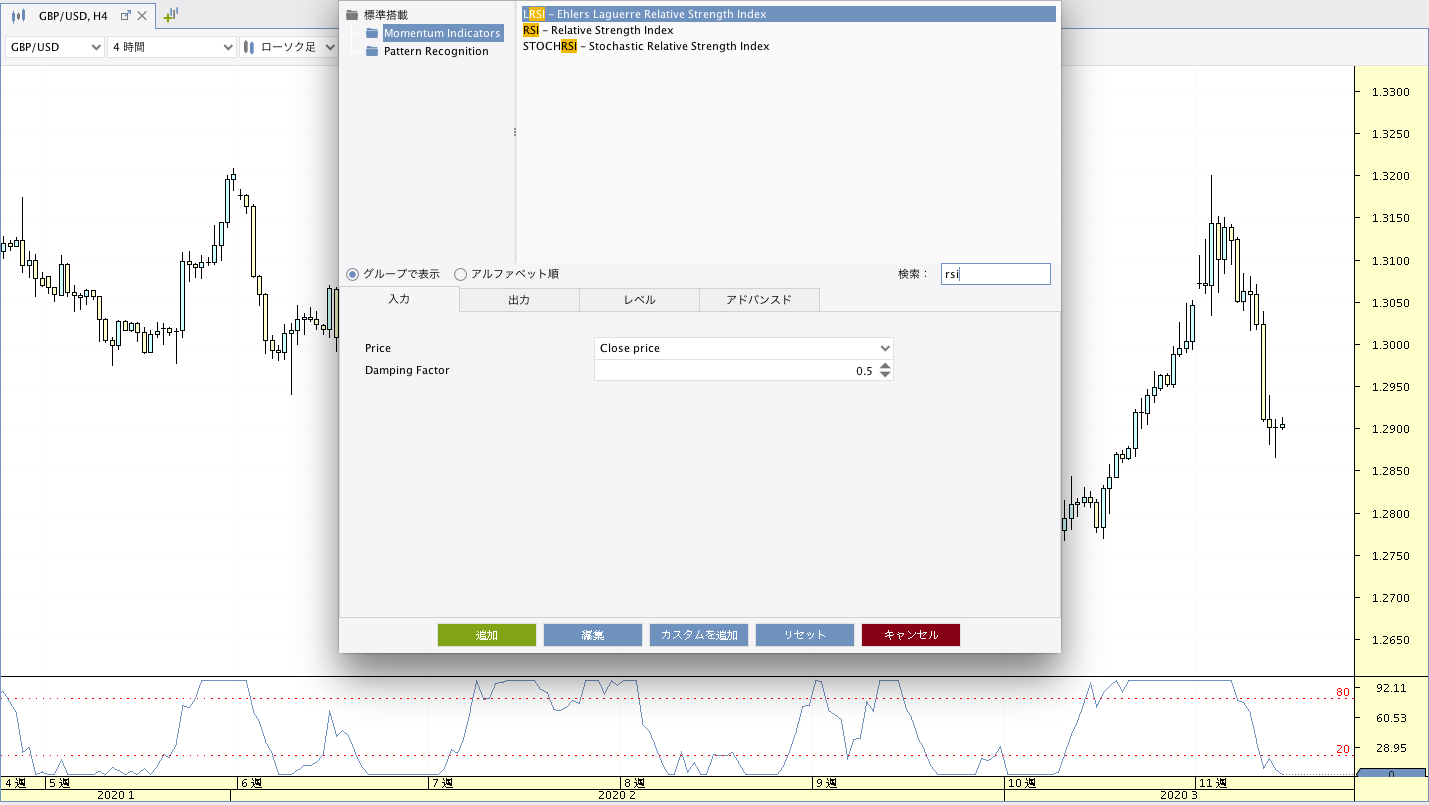

・Ehlers Laguerre RSI

John Ehlersによって考案されたLaguerre変換を中心としています。

(Laguerreフィルターを使って、従来のEMAフィルターの反応を高速化している)

Ehlers Laguerre RSIは現在の価格、ユーザ定義のガンマ係数、

多くのフィードバックを使用して最終的な値を決めていきます。

使い方

80%を超えて、再度80%を割り込んだら売り。

20%を抜けて、再度20%を超えてきたら買い。

あまりいいポイントでサインが出ないため、

数値を変更するなどもっと工夫してRSIと同じ条件に絞るなどして

トレードポイントを絞った方が良いインディケーターです。

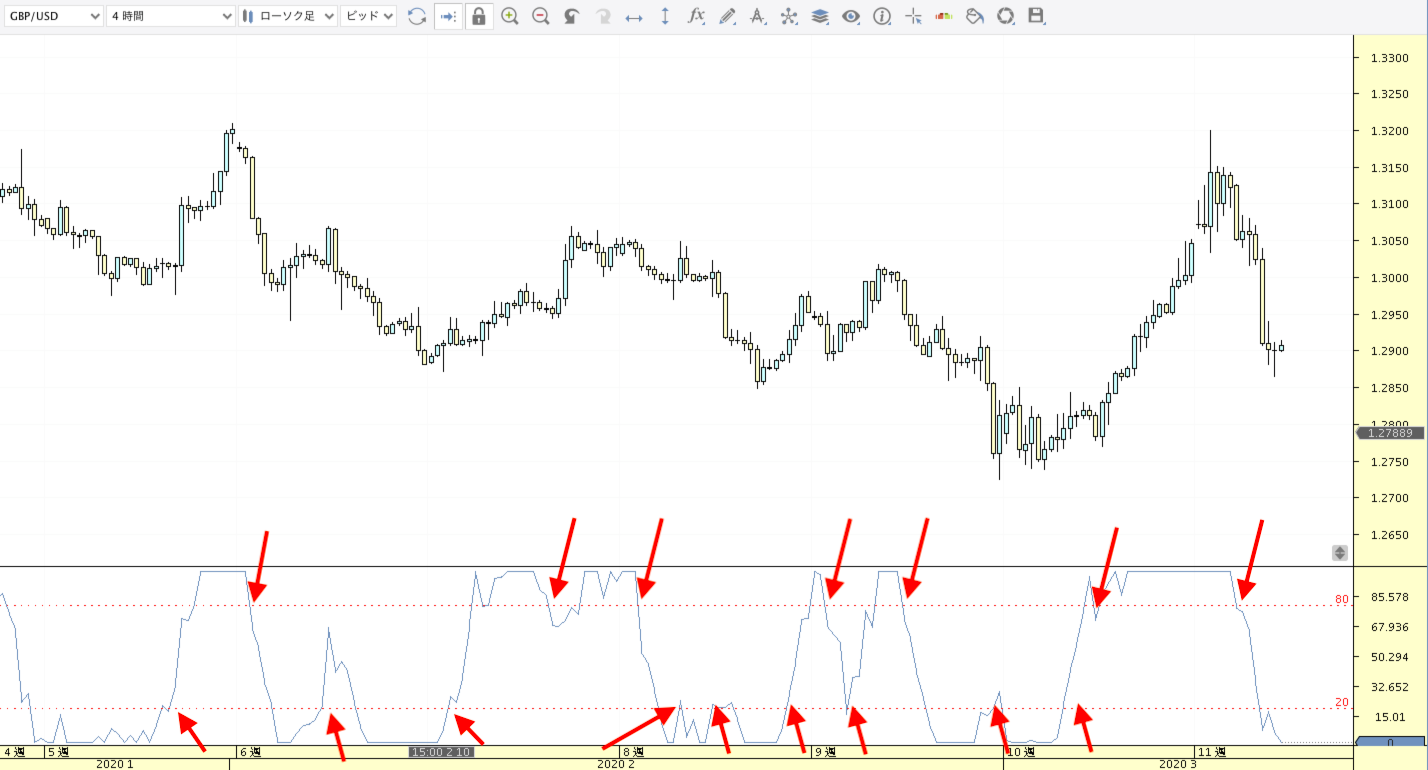

・Stochastic RSI

1994年にトゥーシャー・シャンデとスタンリー・クロールの二人が開発した

比較的新しいインディケーターです。

ストキャスティクスとRSIを合わせたもので、

RSIの値をストキャスティクスの計算式に当てはめたのがStochastic RSIです。

ストキャスティクスの計算式から、チャートで読み取る4つのこと

Stochastic RSIの計算式

ストキャスティクスの%Kは

%K=(C−Ln) ÷ (Hn−Ln) × 100

Stochastic RSIの計算式

(RSIの現在値-n日間のRSIの安値)÷(n日間のRSIの高値-n日間のRSIの安値)

Stochastic RSIの%Dはストキャスティクスの%Dに相当するので、

Stochastic RSIの値を設定期間で平均化したものになります。

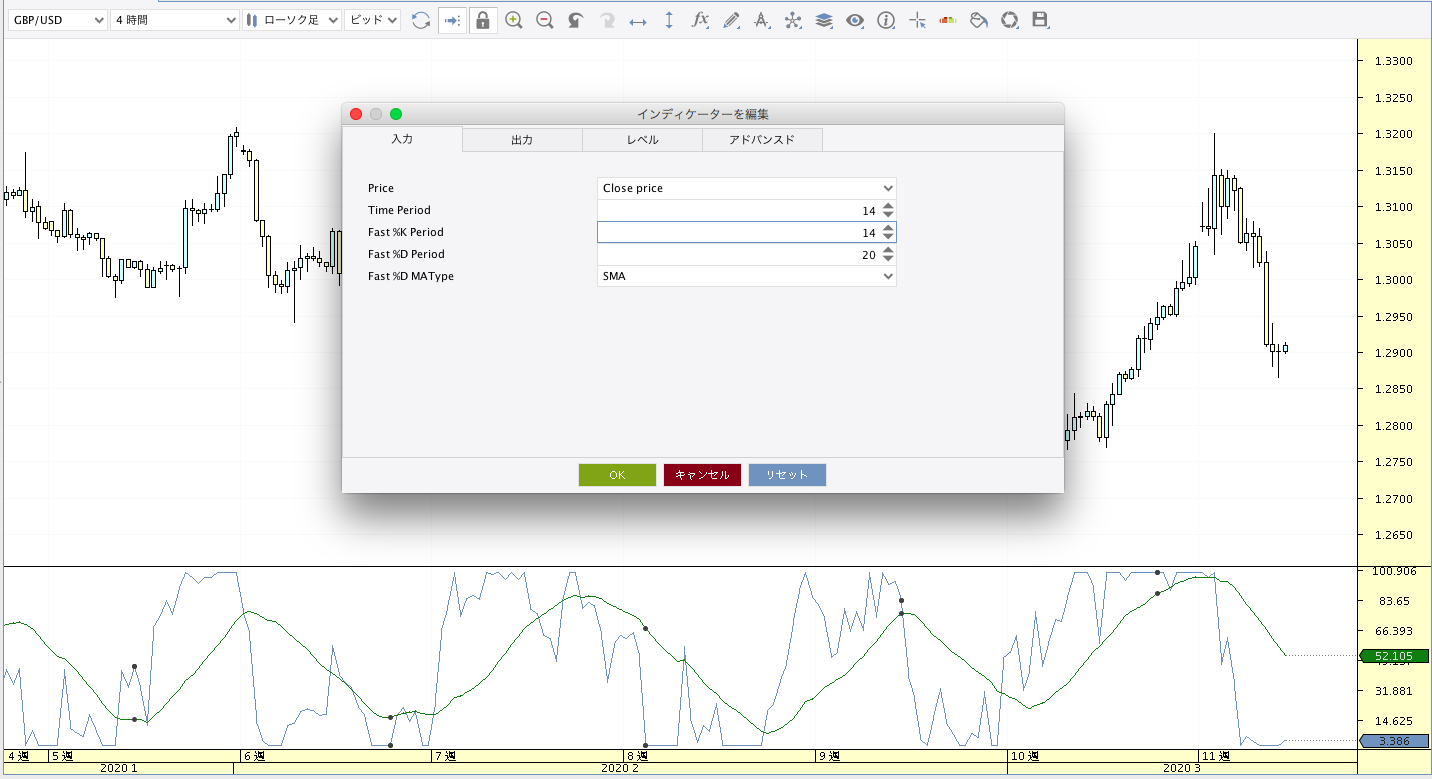

Stochastic RSIの使い方

先ほどの初期設定ではわかりづらいので、RSIの時と同じ期間で設定し、

%Dは20期間としました。初期設定の3だと反応が早すぎるためです。

Stochastic RSIが示す値は、RSIのn日間の動きの中で、相対的にどのレベルにあるのかということで、

RSIが設定期間中でもっとも低い値をとった場合、Stochastic RSIは0を示します。

RSIが設定期間中もっとも高い値をとった場合は、Stochastic RSIは100を示します。

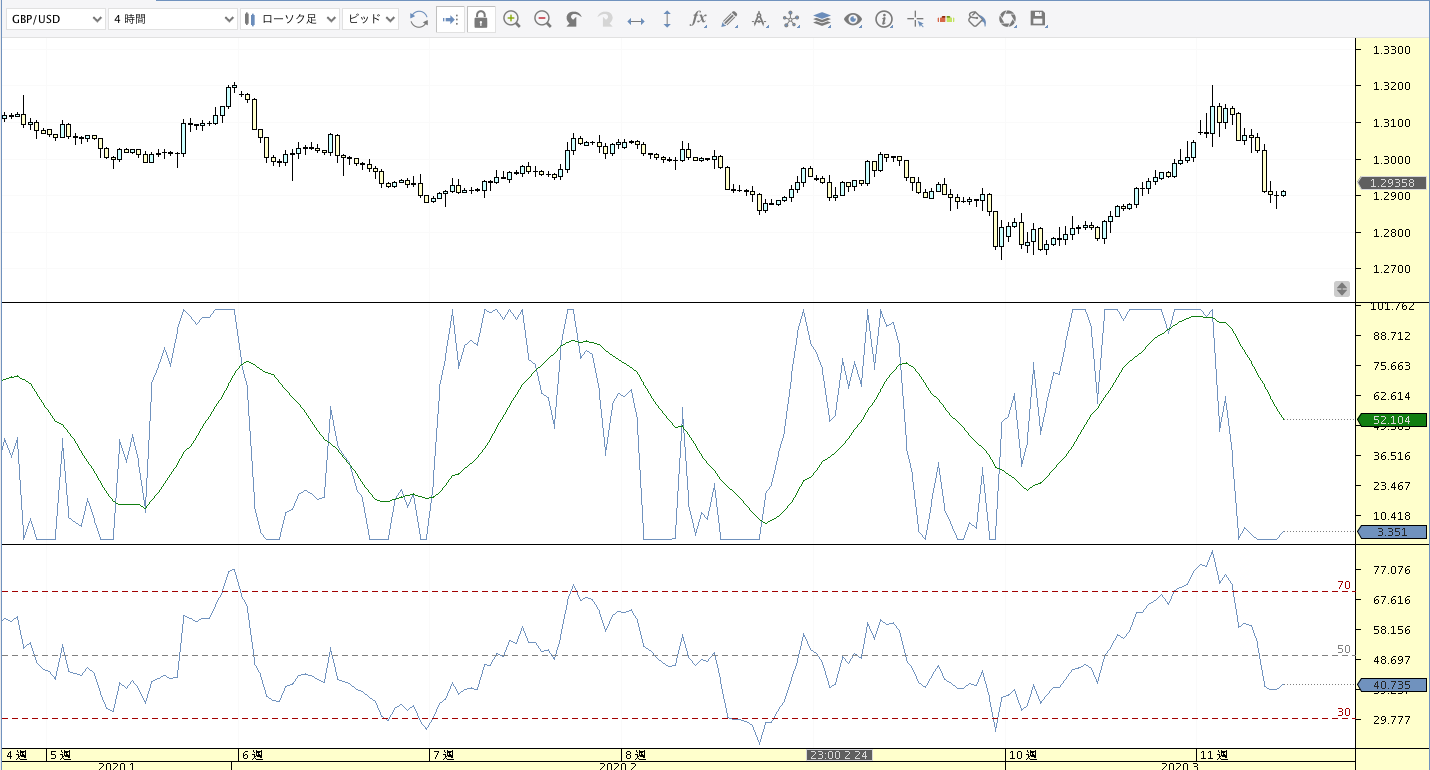

比較して見ると一目瞭然ですが、Stochastic RSIはRSIと比べて、

値動きにより敏感といった特徴があります。

RSIはもみ合いの相場だと50%付近で停滞しますが、

Stochastic RSIは値動きに反応しやすいため、%Dとのクロスをサインとした

トレードが当てはまりやすくなります。

しかしストキャスティクスの時でも同じですが

%Dとのクロスには特にエントリーのサインにはならないため

あまり信用し過ぎない方が無難です。

それにStochastic RSIとRSIをよく見て見ればわかりますが

RSIの高値や安値を更新しているポイントがStochastic RSIでは0や100なので

Stochastic RSIは特に必要ないインディケーターです。

紹介しておきながら何ですが、RSIだけを使えば良いでしょう。

ということで、RSIの記事は以上です。

コメント